Dopo aver toccato il massimo post-pandemia a luglio, l’indice S&P 500 è sceso di quasi il 7% nei mesi di agosto e settembre. Si tratta del terzo calo di questo tipo nell’ultimo anno, con le azioni in calo del 7,8% nel periodo febbraio-marzo e del 7,3% lo scorso dicembre. Tuttavia, dopo il calo di febbraio-marzo, il mercato ha registrato un rally del 7,5% nel mese successivo, per poi aumentare del 7,6% nel mese successivo al calo di dicembre, evidenziando le opportunità che possono derivare dai pullback a breve termine.

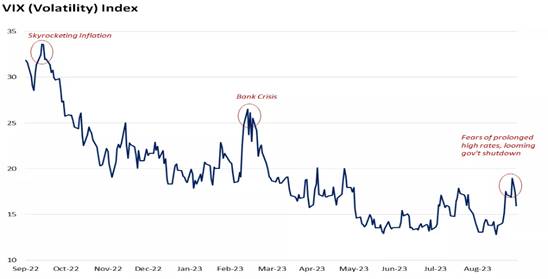

Desideriamo inoltre sottolineare che quest’ultimo calo non ha però rispecchiato la volatilità sperimentata negli episodi precedenti. L’indice VIX (spesso definito “indice della paura”, poiché misura la volatilità del mercato a breve termine) è aumentato a settembre, ma è rimasto ben al di sotto dei suoi valori durante le vendite di marzo, dicembre e ottobre. Negli ultimi due mesi, ci sono stati solo otto giorni in cui il mercato azionario ha registrato un movimento giornaliero superiore all’1%. Al contrario, ci sono stati 20 movimenti giornalieri dell’1% in più nei mesi di febbraio e marzo di quest’anno, e 25 movimenti di questo tipo a settembre e ottobre dello scorso anno.

Nel corso del weekend repubblicani e democratici hanno raggiunto un accordo per finanziare il debito federale USA ed evitare, fino al 17 novembre, lo shutdown, ossia la chiusura delle attività federali non essenziali. Tutta la scorsa settimana è stata dominata dall’incertezza con la volatilità che è cresciuta. Abbiamo verificato che cosa fosse accaduto storicamente all’indice S&P 500, tre mesi dopo la paura di uno shutdown.

Il grafico seguente evidenzia la performance dell’indice S&P 500 tre mesi dopo la paura dello shutdown. Il rendimento medio è stato di circa il 4%.

Fonte: Morningstar Direct, Edward Jones

L’accordo sul debito del weekend scorso, non è tuttavia una garanzia che la debolezza del mercato non possa persistere. Riteniamo però che sia l’indicazione di un ritiro più ordinato in cui i rischi (potenziale errori della FED, sconvolgimenti politici, ect) sono più visibili e sono bilanciati da fattori positivi (mercato del lavoro sano, calo inflazione, profitti aziendali resilienti).

Che cosa può succedere ora ai mercati?

Nel complesso, prevediamo che i mercati dovranno sopportare periodi di ansia futuri, spinti da incertezze temporanee, nonché da sfide più strutturali, come gli alti tassi di interesse che ostacolano l’economia. Detto questo, riteniamo che questa correzione emergente nei mercati presenterà opportunità interessanti, poiché riteniamo che il trend rialzista più ampio delle azioni rimanga comunque intatto.

A cura di Antonio Tognoli, responsabile macro analisi e comunicazione di Cfo Sim