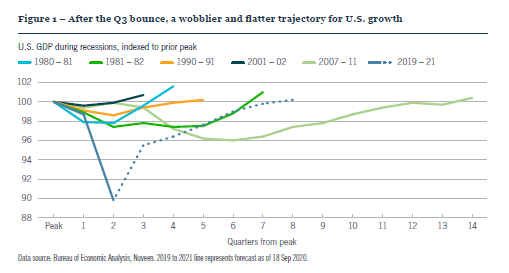

“Negli ultimi sei mesi, l’economia globale ha di fatto sperimentato sia la discesa più sorprendente che la ripresa più rapida della storia moderna. I dati dal punto più basso di aprile hanno dimostrato che la crescita globale nata dalla peggiore crisi del coronavirus è stata più forte delle nostre aspettative. In effetti, l’economia degli Stati Uniti, tra le altre, ha finora sperimentato una ripresa a ‘V’ in una serie di settori fondamentali, dall’immobiliare, al manifatturiero, al commercio (almeno per quanto riguarda le merci). Il percorso di ripresa da qui, tuttavia, sembra essere più accidentato e la traiettoria piatta” (Figura 1). E’ quanto nota Brian Nick, Chief Investment Strategist di Nuveen. Di seguito la sua prebsione sul quarto trimestre 2020.

La pandemia continua a frenare diversi settori economici, principalmente quelli che impiegano grandi gruppi di persone che si riuniscono a stretto contatto. Il vaccino o cure efficaci per ridurre al minimo sia la diffusione che la paura del coronavirus sono l’unico modo per riportare l’economia alla normalità. Un vaccino approvato, disponibile e ampiamente utilizzato nella seconda metà del 2021 sembra un’aspettativa ragionevole.

La pandemia continua a frenare diversi settori economici, principalmente quelli che impiegano grandi gruppi di persone che si riuniscono a stretto contatto. Il vaccino o cure efficaci per ridurre al minimo sia la diffusione che la paura del coronavirus sono l’unico modo per riportare l’economia alla normalità. Un vaccino approvato, disponibile e ampiamente utilizzato nella seconda metà del 2021 sembra un’aspettativa ragionevole.

La fonte più immediata del rischio di ribasso non è il virus stesso, ma la difficoltà da parte della politica di fornire un sostegno economico sufficiente a individui, imprese e Stati i cui bilanci sono attualmente sotto stress. I sussidi di disoccupazione rappresentavano quasi il 7% del reddito familiare degli Stati Uniti a luglio, ma la maggior parte di questi benefici è terminata il 31 luglio. I prestiti e le sovvenzioni concessi tramite il Paycheck Protection Program non sono più disponibili e i fondi assegnati direttamente agli stati e ai governi locali attraverso il Cares Act sono in gran parte esauriti. Il Congresso americano e il Presidente non sono ancora riusciti a raggiungere un accordo per rinnovare nessuna di queste disposizioni, costringendo l’economia degli Stati Uniti – in contrasto con i suoi pari meglio supportati – a colmare un divario piuttosto ampio senza l’assistenza del governo tra ora e … beh … non è esattamente chiaro.

Potremmo iniziare a vedere gli effetti di questa politica. Le vendite al dettaglio dei principali prodotti ad agosto sono diminuite leggermente dopo i forti guadagni nei tre mesi precedenti e la fiducia dei consumatori è disomogenea. I fallimenti delle piccole imprese stanno causando la perdita permanente di posti di lavoro, anche se molti lavoratori temporaneamente licenziati in primavera sono tornati al lavoro. La ripresa del mercato del lavoro, migliore del previsto fino a ora, dovrebbe supportare i redditi e la spesa e consentire agli Stati Uniti di evitare una doppia recessione. Ma la mancanza di sostegno governativo rallenterà drasticamente il ritmo della ripresa man mano che l’anno volge al termine.

La buona notizia è che nessun’altra grande economia ha permesso alle sue misure di stimolo fiscale di scadere allo stesso modo degli Stati Uniti. Il rimbalzo della produzione globale, guidato dalla Cina e ora dall’Europa, è un segno che la domanda si sta riprendendo. Anche così, il consumatore statunitense rimane uno dei motori principali della crescita globale. Se la più grande economia del mondo dovesse rallentare materialmente fino alla fine dell’anno, le conseguenze sarebbero di natura globale.

I mercati finanziari riflettono gli attuali (e futuri) fondamentali

Dati questi rischi per l’economia, come possiamo sentirci a nostro agio nell’investire nei mercati azionari e creditizi dopo aver visto le loro valutazioni salire in un rally storico? I mercati sono supportati sia dalle sorprese al rialzo cumulative legate all’andamento dell’economia dalla fine della recessione (Figura 2) sia dai progressi -apparentemente più rapidi del previsto- di un vaccino per il Covid-19. Quest’ultimo fattore ha aumentato le aspettative di crescita degli utili del prossimo anno negli ultimi mesi, anche se i profitti del 2020 e del 2021 dovrebbero essere ben al di sotto di quanto avevamo previsto per l’anno. L’altro fattore a sostegno dei mercati finanziari è l’impegno globale verso una politica monetaria estremamente accomodante, che ha spinto sia i tassi di interesse attuali sia le aspettative per i tassi futuri ai minimi storici. Solo il mese scorso, la Federal Reserve si è quasi impegnata a mantenere i suoi obiettivi di intervento a zero fino alla metà di questa decade. L’approccio delle banche centrali ha contribuito a promuovere un rapido ritorno alla normalità nei mercati finanziari (Figura 3).

L’impressionante ritorno dell’Indice S&P 500 ai massimi storici in agosto, così come il suo rientro a settembre, sono probabili segnali di una corsa più accidentata in arrivo. Anche così, non stiamo assumendo una posizione puramente difensiva nei nostri portafogli azionari o creditizi. Settembre ci ha insegnato che le valutazioni elevate possono rendere i mercati vulnerabili a improvvise vendite, anche senza un chiaro driver. Tuttavia, continuiamo a considerare le basi fondamentali del mercato azionario – e in particolare del settore tecnologico – forti in tutti gli orizzonti temporali. È improbabile che anche un buco fiscale negli Stati Uniti che duri per diversi mesi faccia deragliare seriamente questo nuovo mercato rialzista degli asset di rischio, che è ancora agli inizi.

L’impressionante ritorno dell’Indice S&P 500 ai massimi storici in agosto, così come il suo rientro a settembre, sono probabili segnali di una corsa più accidentata in arrivo. Anche così, non stiamo assumendo una posizione puramente difensiva nei nostri portafogli azionari o creditizi. Settembre ci ha insegnato che le valutazioni elevate possono rendere i mercati vulnerabili a improvvise vendite, anche senza un chiaro driver. Tuttavia, continuiamo a considerare le basi fondamentali del mercato azionario – e in particolare del settore tecnologico – forti in tutti gli orizzonti temporali. È improbabile che anche un buco fiscale negli Stati Uniti che duri per diversi mesi faccia deragliare seriamente questo nuovo mercato rialzista degli asset di rischio, che è ancora agli inizi.

Una cosa che cali improvvisi e forti aumenti nei mercati finanziari hanno in comune è la loro capacità di suscitare sentimenti di paura, confusione e rimpianto negli investitori. Stare “in disparte” mantenendo la liquidità ha finito per danneggiare gli investitori più nel secondo trimestre di quanto non li abbia aiutati nel primo. I mercati odierni, con elevate valutazioni del mercato azionario e bassi tassi di interesse, presentano un ambiente di investimento impegnativo per i prossimi anni. Ma un mix di trend a lungo termine e opportunità a breve termine dovrebbe aiutare tutti gli investitori ad aumentare i rendimenti attesi in proporzione al rischio, almeno oltre quelli attualmente offerti dalla liquidità.

In un ambiente di investimenti impegnativo, l’incertezza può essere amica

I risultati degli investimenti a breve termine sono quasi sempre più difficili da prevedere rispetto ai rendimenti a lungo termine. Questo perché praticamente qualsiasi cosa può trascinare i mercati per un giorno, una settimana o un mese. Un numero minore di variabili, invece, – valutazione e dati demografici, ad esempio – determinano la maggior parte della variazione che attività finanziarie possono registrare in periodi di diversi anni o più. Poiché entrambi questi fattori a lungo termine sono attualmente su traiettorie contrarie a rendimenti elevati e generazione di reddito, è più importante che mai trarne vantaggio dell’incertezza a breve termine nella selezione dei titoli e nelle decisioni di asset allocation.

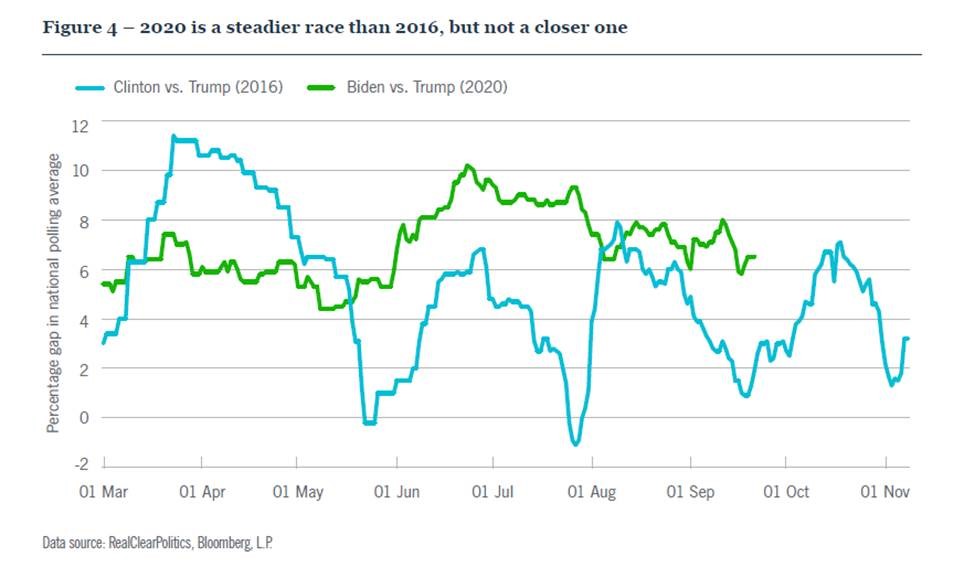

Le elezioni americane sono sicuramente una fonte di incertezza a breve termine. Sebbene la corsa presidenziale di quest’anno abbia visto sondaggi più regolari rispetto all’ultima (figura 4), gli investitori sembrano riluttanti a considerare un risultato specifico. In effetti sembrano orientati a uscire dal mercato puntando a un punto di rientro dopo che si conosceranno i risultati, una strategia che noi sconsigliamo.

I mercati potrebbero aver imparato troppo la lezione del 2016, quando un risultato inaspettato ha provocato un’inversione improvvisa (sebbene temporanea) nella leadership di mercato. Di conseguenza, considerato che nessun risultato specifico è già incorporato nelle valutazioni, è probabile che qualsiasi risultato influenzerà i mercati almeno in misura modesta negli ultimi due mesi dell’anno.

I mercati potrebbero aver imparato troppo la lezione del 2016, quando un risultato inaspettato ha provocato un’inversione improvvisa (sebbene temporanea) nella leadership di mercato. Di conseguenza, considerato che nessun risultato specifico è già incorporato nelle valutazioni, è probabile che qualsiasi risultato influenzerà i mercati almeno in misura modesta negli ultimi due mesi dell’anno.

Abbiamo indicato in precedenza alcuni potenziali “vincitori” per alcuni dei risultati più probabili. Lo scenario “Blu Wave” in cui i democratici conquistano la Casa Bianca e il Congresso potrebbe comportare tasse più elevate per le società e gli individui ad alto reddito, ma probabilmente rilascerebbe anche una nuova ondata di stimoli finanziati dal deficit che potrebbero aiutare l’economia nel 2021. I Municipal Bonds, in particolare, potrebbero essere aiutati dal duplice vento favorevole di una maggiore domanda di investimenti fiscalmente avvantaggiati e di maggiori aiuti agli stati e alle località a corto di liquidità.

Gli investimenti Esg potrebbero anche essere beneficiari di un cambiamento nella regolamentazione energetica e nella spesa per infrastrutture incentrata sulla mitigazione del cambiamento climatico e sulla promozione di fonti di energia pulita. Nel caso in cui le elezioni avessero come esito una continuazione dello status quo, gli stessi investimenti che hanno funzionato bene negli ultimi mesi del 2016 – finanziari, industriali e altri ciclici – andrebbero probabilmente bene. Il settore immobiliare commerciale sarebbe anche un vincitore netto da un ambiente a bassa tassazione e bassi tassi, che durerebbe per almeno altri quattro anni.

Indipendentemente dal risultato, prevediamo che la politica monetaria degli Stati Uniti rimanga estremamente accomodante per i prossimi anni, un’eccezione anche in un mondo di apparente accondiscendenza permanente da parte delle banche centrali. In particolare, il nuovo approccio della Fed all’inflazione – che incoraggia l’economia a surriscaldarsi fino al limite prima di iniziare ad aumentare i tassi – potrebbe favorire gli asset reali o quelli che si comportano meglio con l’indebolimento del dollaro Usa. Attualmente prediligiamo allocazioni in Tips (Treasury Inflation Protected Securities) e asset reali (sia pubblici che privati) come copertura contro le crescenti aspettative di inflazione, nonché il debito dei mercati emergenti, che beneficia di condizioni finanziarie più flessibili associate a un dollaro Usa più debole. Anche le economie emergenti hanno generalmente un debito inferiore rispetto agli Stati Uniti e ad altri paesi sviluppati, il che potrebbe aiutare i loro rating di credito a migliorare rispetto alle economie sviluppate con deficit molto maggiori.

La pandemia ha anche influenzato diverse tendenze economiche in corso, tra cui la crescita dell’e-commerce, la persistenza di bassi tassi di interesse globali e il rimpasto delle catene di approvvigionamento globali. Tutti questi trend sembrano accelerare e dovrebbero continuare a farlo oltre il 2020. Le vendite di e-commerce come percentuale della spesa totale degli Stati Uniti hanno raggiunto le nostre proiezioni per il 2025 cinque anni prima del previsto a causa della pandemia. Questa rapida crescita avvantaggia i rivenditori con una grande presenza online, ma riteniamo che contribuirà anche a sostenere elevati ritorni sugli investimenti in immobili industriali sia pubblici che privati, molti dei quali vengono utilizzati per lo stoccaggio e la spedizione di merci acquistate e vendute online.

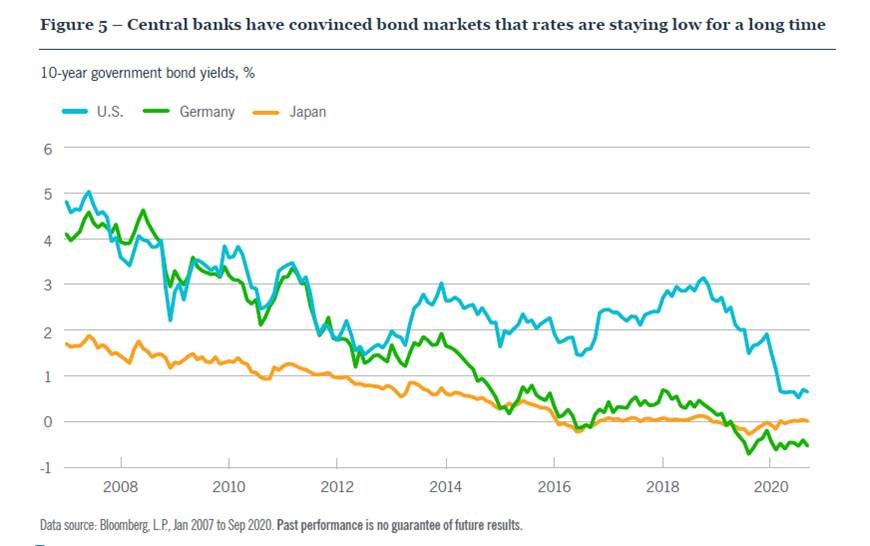

La tendenza verso tassi di interesse sempre più bassi è forse la più consequenziale degli ultimi 40 anni, soprattutto perché influisce sul mix ottimale di asset in un portafoglio di investimenti. I titoli di Stato mantengono un minimo di vantaggio di diversificazione in un portafoglio. Tuttavia, producono solo una piccola parte del reddito che hanno determinato solo pochi anni fa, grazie alle banche centrali che promettono di mantenere bassi i tassi per sempre per aiutare la ripresa dell’economia globale (Figura 5). Con tassi più bassi, come sappiamo, arriva una ricerca più aggressiva di rendimento tra gli investitori in cerca di reddito. Consideriamo quindi tutti gli asset generatori di reddito come potenziali beneficiari del repricing che potrebbe accompagnare questo aumento della domanda, e auspichiamo che la leva finanziaria e il credito privato funzionino bene in questa fase iniziale di ripresa.

Infine, la pandemia ha fatto luce sull’inadeguatezza delle catene di approvvigionamento globali just-in-time, in particolare per le apparecchiature mediche e i prodotti farmaceutici. Le aree del mercato immobiliare che trarranno vantaggio dall’on-shoring dovrebbero vedere un apprezzamento dei prezzi, se questo fenomeno avrà luogo. È anche probabile che assisteremo a una maggiore enfasi sulla sicurezza alimentare e una maggiore produttività per le aziende agricole. I terreni agricoli hanno continuato a essere un buon diversificatore per la generazione di reddito nei portafogli, con proprietà difensive che hanno agito bene durante la crisi del coronavirus. Gli investitori alla ricerca di attività produttive a reddito con una minore correlazione con il mercato obbligazionario potrebbero trovarlo una preziosa aggiunta ai loro portafogli.

Infine, la pandemia ha fatto luce sull’inadeguatezza delle catene di approvvigionamento globali just-in-time, in particolare per le apparecchiature mediche e i prodotti farmaceutici. Le aree del mercato immobiliare che trarranno vantaggio dall’on-shoring dovrebbero vedere un apprezzamento dei prezzi, se questo fenomeno avrà luogo. È anche probabile che assisteremo a una maggiore enfasi sulla sicurezza alimentare e una maggiore produttività per le aziende agricole. I terreni agricoli hanno continuato a essere un buon diversificatore per la generazione di reddito nei portafogli, con proprietà difensive che hanno agito bene durante la crisi del coronavirus. Gli investitori alla ricerca di attività produttive a reddito con una minore correlazione con il mercato obbligazionario potrebbero trovarlo una preziosa aggiunta ai loro portafogli.

L’articolo Mercati, sarà un quarto trimestre accidentato proviene da Finanza Operativa.