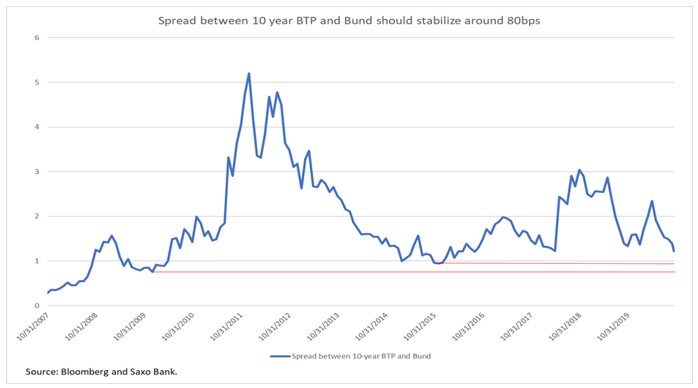

“I titoli governativi italiani e greci stanno sovraperformando i loro pari. Riteniamo che, man mano che la Bce intensificherà manovre accomodanti, i titoli di Stato europei continueranno a beneficiarne e nel lungo termine saranno proprio i Btp italiani a trarne il maggior beneficio. Lo spread a 10 anni tra il Btp e il Bund molto probabilmente scenderà al di sotto di 90 punti base, mentre lo spread a 30 anni del Btp-Bund si attesterà a circa 100 punti base entro la fine dell’anno”. E’ quanto prevede Althea Spinozzi per il Centro Studi BG Saxo. Di seguito la sua analisi.

I casi di coronavirus stanno aumentando in tutta Europa, particolarmente nei Paesi dell’Europa meridionale. Eppure, i titoli di Stato dei suddetti paesi continuano a performare, apparentemente senza preoccuparsi di ulteriori potenziali lockdown che invevitabilmente deteriorerebbero economie già deboli, e la domanda è: perchè? La Banca Centrale Europea sta inondando il mercato europeo di liquidità e sta seriamente considerando, nei prossimi mesi, di intensificare le misure accomodanti già intraprese. L’ossessione della Bce di creare inflazione stampando denaro sta creando distorsioni nel mercato che inevitabilmente causeranno effetti negativi. Nel frattempo, Paesi come Portogallo, Spagna e Italia continueranno a beneficiarne, emettendo più debito in virtù di tassi sempre più bassi.

I titoli di Stato di Italia e Grecia, in tema di titoli governativi, si sono rivelati finora i migliori investimenti europei dell’anno. Supponiamo di aver acquistato 1.000 euro di Btp a 10 anni (IT0005413171) all’inizio del mese di giugno a un prezzo di 101. A oggi, l’investimento avrebbe già reso l’8,5%. Il rendimento è decisamente interessante considerando che si sta acquistando un titolo governativo europeo con rischio di default molto contenuto.

Anche se negli ultimi anni i titoli governativi italiani hanno conquistato le prime pagine dei giornali a causa di difficoltà politiche ed economiche, ultimamente hanno fatto notizia in virtù dell’estremo apprezzamento da parte degli investitori. Il 13 ottobre il Tesoro ha collocato per la prima volta un’obbligazione triennale con cedola pari a zero.

L’Italia non è da sola nel rally, poiché tutte le obbligazioni europee hanno avuto un costante aumento; tuttavia, la Grecia e l’Italia hanno probabilmente beneficiato maggiormente delle misure accomodanti della Bce.

La crescita continuerà e il Btp italiano a 30 anni sarà il titolo a trarne il maggior beneficio

Mentre la Bce continua ad aumentare gli stimoli, possiamo aspettarci che i Paesi periferici europei continueranno a crescere indipendentemente dalla gravità della pandemia. È evidente che l’Unione Europea, insieme alla Bce, sta facendo tutto il possibile per limitare uno shock economico e innescare la ripresa. Pertanto, nel contesto di una nuova ondata di Covid-19, possiamo aspettarci che la Bce e l’Ue continuino a sostenere il mercato, soprattutto ora che la deflazione sta diventando una minaccia credibile.

Nel contesto attuale, riteniamo che a breve termine vedremo le curve dei rendimenti dei Paesi europei appiattirsi in modo significativo. Le scadenze a lungo termine diminuiranno più rapidamente in quanto nella parte anteriore della curva vi è un limitato ribasso, poiché i rendimenti sono già vicini allo zero.

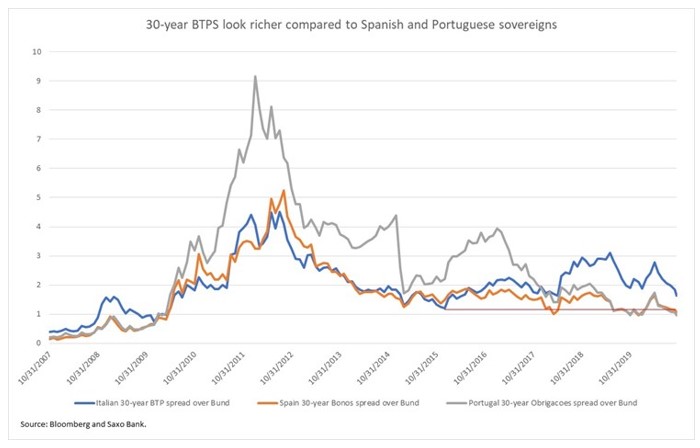

Per visualizzare il valore relativo dei titoli sovrani a lungo termine nei Paesi periferici, confrontiamo gli spread obbligazionari italiani, spagnoli e portoghesi a 30 anni con il Bund tedesco. Poiché non è disponibile un titolo governativo greco a 30 anni, non saremo in grado di inserire anche la Grecia nel confronto. Inoltre, generalmente non apprezziamo i titoli di stato greci in quanto sono particolarmente illiquidi, il che li rende decisamente rischiosi in periodi di elevata volatilità.

Il grafico qui sotto non ha bisogno di spiegazioni: mentre gli spread a 30 anni in Portogallo e Spagna rispetto al Bund tedesco si sono notevolmente ridotti, i Btp italiani a 30 anni risultano particolarmente appetibili.

Crediamo che, fino alla fine dell’anno, vi sia la possibilità che i Btp trentennali si apprezzino ulteriormente. Lo spread tra il Btp italiano a 30 anni e il Bund può ridursi sotto i 120 punti base, raggiungendo anche i 100 punti base. Anche il Btp a 10 anni è prezzato maggiormente rispetto a titoli analoghi; lo spread tra il Btp e il Bund può scendere al di sotto di 100 punti base, per poi stabilizzarsi nel range 90-80 punti base.

Crediamo che, fino alla fine dell’anno, vi sia la possibilità che i Btp trentennali si apprezzino ulteriormente. Lo spread tra il Btp italiano a 30 anni e il Bund può ridursi sotto i 120 punti base, raggiungendo anche i 100 punti base. Anche il Btp a 10 anni è prezzato maggiormente rispetto a titoli analoghi; lo spread tra il Btp e il Bund può scendere al di sotto di 100 punti base, per poi stabilizzarsi nel range 90-80 punti base.

L’articolo I Btp italiani saranno i titoli governativi più performanti del 2020 proviene da Finanza Operativa.