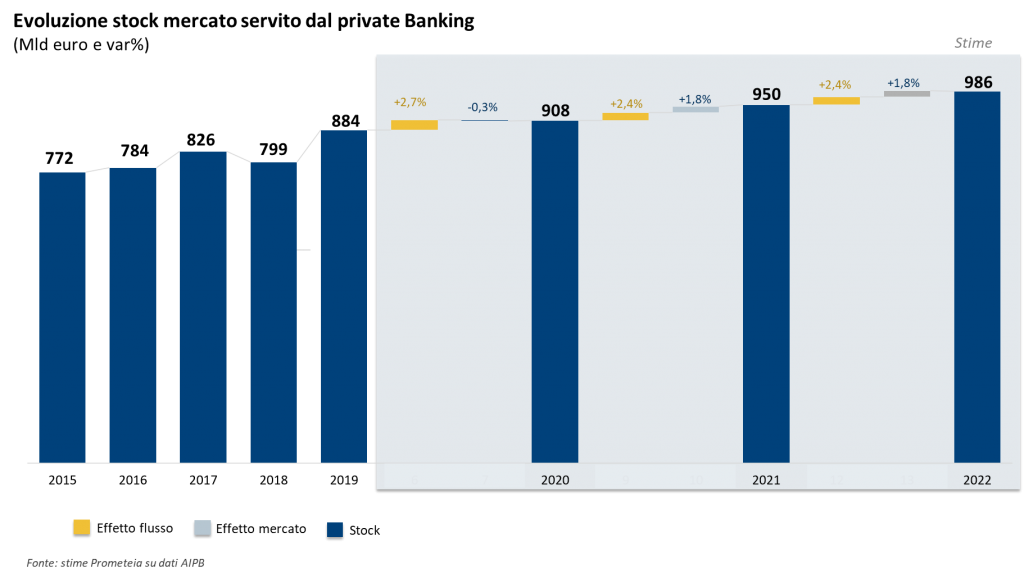

Il private banking italiano si conferma un settore in salute, stimato dalla clientela e con margini di crescita nel prossimo biennio. Aipb, l’Associazione che riunisce i principali operatori nazionali e internazionali del settore, stima che gli 908 miliardi di euro di masse gestite attualmente possano salire a quasi 1000 miliardi di euro nel 2022. Un traguardo che porterebbe l’industria ad aumentare il suo peso tra i canali distributivi fino a rappresentare un terzo della ricchezza investibile delle famiglie italiane.

Lo scenario è stato illustrato oggi dal presidente di Aipb, Paolo Langé, nel corso della 16ma edizione del Forum del Private Banking, appuntamento organizzato annualmente da Aipb – Associazione Italiana Private Banking e punto di riferimento per il settore del wealth management. “Gli Italiani oltre a essere un popolo di risparmiatori stanno crescendo anche come investitori consapevoli: i 4.500 miliardi di euro di ricchezza finanziaria delle famiglie pongono infatti l’Italia al quarto posto tra i principali Paesi europei”, ha detto Langé in apertura del suo intervento. “E questo rappresenta un fattore di stabilità per il Paese, soprattutto se lo consideriamo assieme al basso tasso di indebitamento privato che è un ulteriore elemento di forza per il futuro. La pandemia ha alimentato la consapevolezza generale che il risparmio è un valore, ma se non viene indirizzato verso buoni investimenti rischia di inaridire e da risorsa vitale di trasformarsi addirittura in freno all’economia. In questo quadro, il ruolo del nostro settore (il private banking) assume oggi una rilevanza ancora maggiore che in passato. La nostra missione è salvaguardare e investire con attenzione e lungimiranza il risparmio delle famiglie”.

Commentando l’impatto della pandemia sui portafogli degli italiani, Langè ha poi aggiunto: “A una perdita del valore degli investimenti del primo trimestre dell’anno, dovuta agli effetti della pandemia, è seguito un veloce recupero nel secondo che ha ridotto significativamente la perdita registrata dai portafogli delle famiglie. Nei primi tre mesi dell’anno incertezza e paura per il futuro hanno fatto crescere liquidità e depositi, e contrarre il risparmio gestito e amministrato. I portafogli della clientela private sono stati i più colpiti perché esposti ai mercati finanziari più di quanto non lo siano i risparmi delle famiglie retail, composti per oltre il 50% da depositi bancari. A partire da aprile, i clienti sono tornati però ad investire andando a cogliere le opportunità presenti nei mercati e riportando i depositi su livelli più fisiologici. Tali andamenti sono stati guidati in larga parte dai professionisti del private banking che lucidamente hanno dimostrato di saper gestire la straordinarietà del momento e in modo incisivo saputo limitare le uscite dai prodotti gestiti nel primo trimestre favorendo invece gli investimenti nei tre mesi successivi”.

A proposito delle sfide future che attendono il settore, Langè ha poi sottolineato: “Le famiglie e il private banking hanno diverse sfide comuni da vincere. La prima sfida riguarda la cultura finanziaria e dobbiamo individuare la modalità più efficace per accrescere la cultura finanziaria dei clienti, aiutandoli ad accedere ad una vasta gamma di opportunità, scegliendo con consapevolezza e avvicinandoli a logiche di medio-lungo periodo. L’incertezza generata dal Covid 19 ha infatti influito sull’orizzonte temporale. Ma il costante supporto assicurato dal private banking ha fatto sì che solo il 20% dei clienti si dichiara oggi troppo preoccupato dal presente per pensare al futuro, mentre la maggioranza si sente in grado di orientare lo sguardo al medio e lungo periodo. La seconda sfida riguarda l’evoluzione digitale del nostro servizio, con l’obiettivo di sviluppare soluzioni tecnologiche innovative che facciano sentire i clienti meno soli e continuino a far percepire la nostra presenza. E qui entra in campo la questione delle competenze: al crescere della complessità, dobbiamo offrire un set di competenze più ampie, e non di natura esclusivamente finanziaria”.

Sulle previsioni per il prossimo biennio il Presidente di Aipb ha infine concluso: “L’ipotesi che il vaccino venga distribuito a partire dalla prossima estate dovrebbe riportare l’Italia al livello di attività pre-Covid nel 2023. Riteniamo che nel prossimo biennio la propensione al risparmio si manterrà comunque a livelli molto elevati e che solo nel 2022 i consumi torneranno a crescere in linea con il Pil. Questo porterà ad una crescita nel biennio dei flussi investiti dalle famiglie in attività finanziarie stimabile in oltre 200 miliardi di euro. Nello stesso periodo, gli asset affidati agli operatori di private banking sono previsti in crescita. Nel 2022, il mercato servito dal private dovrebbe quindi raggiungere quasi 1000 miliardi di masse totali in gestione. In questo quadro l’industria arriverebbe così a rappresentare un terzo della ricchezza investibile delle famiglie italiane. Soggetti più consapevoli del potenziale dei loro investimenti portano ad uno sviluppo dell’economia del Paese e ad un aumento del benessere delle famiglie. Per questo motivo ci auguriamo che il ruolo della consulenza finanziaria professionale non venga trascurato nei tavoli europei Next Generation EU e Capital Market Union, ma anzi venga valorizzato e considerato per il valore che può rappresentare”.

L’articolo Private banking, un mercato da 986 miliardi di masse totali in gestione nel 2022 proviene da Finanza Operativa.