Esi, operatore Epc e System Integrator nel settore delle energie rinnovabili attivo in Italia e a livello internazionale, comunica di aver ricevuto da Borsa Italiana l’avviso di ammissione alle negoziazioni delle azioni ordinarie e dei warrant 2020-2023 sul mercato Aim Italia, dopo aver concluso con successo il collocamento delle azioni ordinarie con una raccolta complessiva di circa 3 milioni di euro (comprensiva dell’opzione di over allotment, per circa 400mila euro) a fronte di una domanda pari a circa 2 volte l’offerta. L’inizio delle negoziazioni è previsto per lunedì 26 ottobre.

“Siamo molto soddisfatti – commenta Riccardo Di Pietrogiacomo, fondatore e Presidente di Esi – dell’ammissione a quotazione di Esi e dell’interesse riscontrato presso gli investitori, che ringraziamo per la loro fiducia,soprattutto in un momento di difficoltà dell’economia generale, premiando così il nostro progetto imprenditoriale. Le risorse finanziarie raccolte ci consentiranno di sostenere i nostri programmi di sviluppo con maggiore tenacia, rafforzare ulteriormente la nostra posizione di mercato a livello nazionale e internazionale e di crescere anche per linee esterne. Esi oggi ha maggiori competenze, un team più forte, un posizionamento di mercato riconosciuto e maggiori risorse finanziarie a disposizione per attuare con successo la propria strategia di crescita. Siamo lieti di poter condividere con i nostri nuovi azionisti e con il mercato i nostri progetti di sviluppo ed i risultati futuri”.

L’ammissione alle negoziazioni è avvenuta a seguito del collocamento, rivolto principalmente a investitori istituzionali e professionali, di 1.428.000 azioni ordinarie, di cui 1.242.000 azioni di nuova emissione e 186mila azioni collocate nell’ambito dell’esercizio dell’opzione di over-allotment concessa dall’azionista Integra a Integrae Sim in qualità di Global Coordinator. Integra ha inoltre destinato il 15% circa delle azioni possedute pre-Ipo a servizio di un meccanismo di Price Adjustment Shares basato sul raggiungimento degli Ebitda target 2020 e 2021, rispettivamente per 2,35 milioni e 2,70 milioni di euro.

Nell’ambito del collocamento il controvalore complessivo delle risorse raccolte è risultato pari a 2.998.800 euro, con un prezzo per ciascuna azione determinato in 2,10 euro e ordini pervenuti per circa il 38% da investitori professionali italiani e circa il 57% da investitori istituzionali, italiani (21%) ed esteri (36%). L’operazione ha previsto anche l’emissione di 1.428.000 “Warrant Esi 2020-2023”, da assegnare gratuitamente nel rapporto di un warrant per ogni azione ordinaria a tutti coloro che hanno sottoscritto le azioni ordinarie nell’ambito del collocamento o che le abbiano acquistate nell’ambito dell’esercizio dell’opzione di over allotment. Il rapporto di conversione è pari a una azione ogni due warrant posseduti, con strike-price crescente, a partire dal prezzo di Ipo, in ragione del 10% annuo per ciascuno dei tre periodi di esercizio previsti.

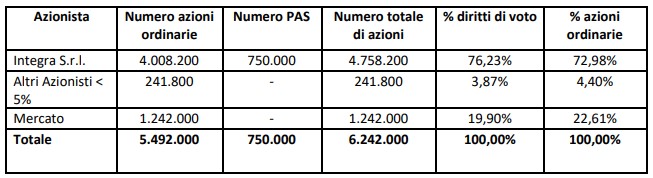

A seguito del collocamento il capitale sociale della società è composto da 6.242.000 azioni, di cui 5.492.000 azioni ordinarie e 750mila azioni Pas non quotate. La capitalizzazione della società post-collocamento, calcolata sulla base del prezzo di offerta ed escludendo le azioni Pas, è pari a 11,5 milioni di euro circa, con un flottante del 22,61% (26,00% in caso di esercizio integrale dell’opzione greenshoe concessa da Integra a Integrae Sim).

Alla società sono stati attribuiti i seguenti codici identificativi:

Alla società sono stati attribuiti i seguenti codici identificativi:

• Codice Alfanumerico: azioni ordinarie Esi, warrant WESI23;

• Codice ISIN: azioni ordinarie IT0005421885, warrant IT0005421893.

Nel processo di quotazione Esi è stata assistita da Integrae Sim (Nominated Advisor e Global Coordinator dell’operazione), Emintad (Advisor Finanziario), Norton Rose Fulbright Studio Legale (Legal Advisor), Bdo Italia (Società di Revisione) e Polytems Hir (Advisor di Comunicazione).

L’articolo Esi ammessa alle quotazioni su Aim Italia proviene da Finanza Operativa.